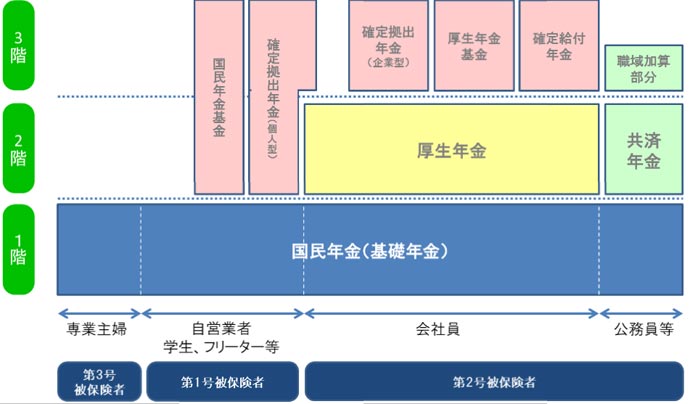

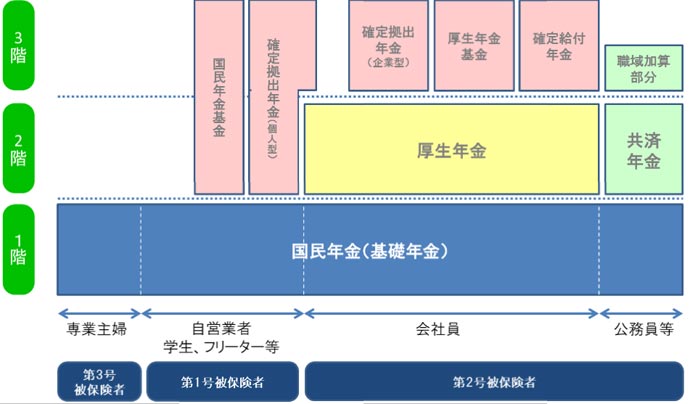

日本の年金制度図(「MONEY VOICE」2016.10.9付による)

確定拠出年金は誰のためのものか

「確定拠出年金」という言葉をご存知でしょうか。

川重は、これまで基幹職以上に対して確定拠出年金を実施してきましたが、去る11月15日労働組合に対しても「選択型確定拠出年金」の提案を行いました(川重労組ニュース1813号)。

これは一時金の一部を資産管理機関を通じて投資を行い、その運用した結果を退職後の個人年金として支払うというものです。

そもそも「確定拠出年金」とは何なのか、誰のためのものなのか、詳しく見ていきたいと思います。

1.「確定拠出年金」の仕組み

我々が老後の年金として受け取る制度は、下の図のように現在「3階建て」と呼ばれるものになっています。

|

|

日本の年金制度図(「MONEY VOICE」2016.10.9付による) |

2.「確定拠出年金」の歴史

そもそもこの制度は1999年頃から財界主導で提唱され、2001年から法律として制定されたものです。この時期はちょうど日本企業の会計基準が国際会計基準による計算方法に改められる時期と一致します。

国際会計基準では連結決算、資産の時価主義、情報開示などが適用されることになり、従来よりも明確な企業会計の明示が求められるようになりました。その中で問題になったひとつが退職金・企業年金です。

それまでは企業の退職金・年金について所有する資産の額は公表の義務がありませんでした。しかし国際会計基準の下ではこれを退職・年金支払いに必要な債務として貸借対照表(資産と債務の一覧表)に記載し公表する義務が生じました。しかもこの資産の額は時価でなければなりません。ところが当時の年金の運用利回りは5.5%を前提としていたために低金利時代に入ってからとの差損が明らかになり、さらに企業にとって都合が悪いことに、運用している株や債権などの資産は取得時の金額で良かったものが時価になり、これも評価損として計上しなければなりませんでした。

そこで財界が考え出したのがアメリカの年金制度である通称「401k」と似たものを日本にも導入しようという動きでした。アメリカで実施されている制度にはベンチャー企業や中小・零細企業が加入しているものが多く、支払いを受ける労働者は退職後の一時金を選択して、いわば退職時のための貯蓄と考えられているとのことです。もちろん投資先の選択は労働者の自由ですから利回りの保証はなく、損をすることもあります。

それに対して日本が導入したのは「日本版401k」、「確定拠出年金法」という法律です。「日本版」というのはアメリカと違って、対象者は雇用労働者だけでなく自営業者なども加入でき、2017年1月からは公務員や専業主婦にも拡大されるのです。

以上のように「確定拠出年金」を財界が推進した理由は退職金・年金の負債をなくしたいからです。

これまでの「確定給付型」企業年金では、損失が出た場合は企業が穴埋めをせねばならず、そのまま貸借対照表の負債として現れます。最近の超低金利傾向では損失が次第に膨らみます。だから企業会計の悪化になるような要因は丸ごと切り捨てたい、そのことが大きな動機になっているのです。

3.川重が労組に提案した内容

「確定拠出年金」には企業型と個人型があるのですが、今回組合に提案されたのは企業型の「選択型確定拠出年金」です。この場合、原資は労働者の賃金の一部を削って引き当てます。「選択型」というのは、原資を「確定拠出年金」に回さずにそのまま賃金としてもらう選択肢を設けていることを意味しています。

企業型の運用の手数料は企業が負担します。個人型は加入者が負担しますが、今回の提案には個人型は含まれていません。

会社が説明している細かい内容は「確定拠出年金法」に沿ったものですが、会社の説明の中で不十分な点があります。

それは年金加入によって所得税と社会保険料が軽減されるという部分です。

確かに掛金を払っている間の所得税は減ります。しかし年金を貰う年代になったら年金全体(1〜3階)が雑所得として所得税の課税対象になり得る(詳しくは「日本年金機構のホームページを見てください)ので「確定拠出年金」分は税金の先送りになるだけで、それほど節税になるとは考えられません。

また社会保険料も目先のことだけの説明です。社会保険料には健康保険、年金や雇用保険が含まれます。この金額が減ると受け取る年金額も退職後の失業保険も減ります。特に厚生年金については保険料の負担が会社と折半になっているので、会社側も保険料が減ります。会社は労働者が退職しても保険料は戻ってこない一種の掛け捨てであるため、負担が軽くなるのは大賛成です。

いずれにせよ、一時金の一部とはいえ60歳以後に支払うというのは一種の賃金の遅配であり、その金額が増えることもあれば減ることもある、そしてその増減の責任は労働者の自己責任などというのは、年金の名前をかたる投資話の変形でしかありません。

4.年金を食い物にする政府と財界・大企業

政府与党は今、年金給付を切り下げる法律を次々に出して、福祉の切り下げに躍起になっています。

と同時にその金を財界大企業の儲けの元手に仕向けようとしています。「確定拠出年金」も投資会社に対する投資資金として提供されます。もし運用益が出ればそれは所得税の課税対象から外すとのアメを使って国民をハイリスクの金融商品に誘導しようとしています。NISA(少額投資非課税制度)の株式投資も同じ手法です。しかし、繰り返しになりますが、元本保証はありません。素人が投資に手を出すには覚悟が必要です。一方で政府は損をしても「自己責任」と後を向くのです。

年金についてはもうひとつ問題があります。それは年金を管理・運用しているGPIFの損失問題です。

既に報道されているように、GPIFの資金は2015年6月には141兆円あったものが2016年6月には130兆円と1年間に11兆円目減りしました。原因は円高株安ですが、こうなる背景には2014年10月に政府が打ち出したリスクの高い株とか外貨資産への投資枠を一気に増やしたことです。

安倍内閣は株価を吊り上げるためにGPIFの資金を利用し、財界・大企業に大盤振る舞いしようとしたのです。しかし結果は失敗に終わりました。円高株安は想定外だったかも知れませんが、株などへの投資が少なければ損失はもっと減らすことができたはずです。

本来年金のような安定した資金を確保する必要がある金は、利回りが悪くても低リスクでなければなりません。国民に対して確実な年金支給をするためです。これまで手堅い運用をしてきたGPIFを無駄遣いさせた安倍内閣の責任はきわめて重いといわざるを得ません。

以上見てきたように、「確定拠出年金」のような不安定な収入では老後は安心して暮らせません。また個人の貴重な所得や公的資金を使って意図的に株価を吊り上げる操作をしても経済は良くなりません。

日本経済の確実な再生のためには、大幅な賃上げ、福祉の充実など、個人消費の地道な底上げが不可欠です。

(16.12.07)